Tributação em clínicas

A tese de equiparação hospitalar para clínicas médicas é uma estratégia contábil e fiscal amplamente utilizada para reduzir a carga tributária de sociedades médicas.

Esta prática permite ajustar a base de cálculo dos impostos IRPJ e CSLL, podendo gerar uma economia de até 70% na tributação para clínicas que atendem aos requisitos legais.

Contudo, com a reforma tributária aprovada pelo Congresso Nacional em dezembro de 2023, torna-se necessário avaliar a viabilidade dessa estratégia fiscal para as clínicas médicas nos próximos anos.

Com a regulamentação prevista para conclusão até o final de 2025, muitas clínicas estão questionando se a equiparação hospitalar ainda é uma estratégia válida para otimizar sua tributação.

Equiparação hospitalar: vantagens fiscais e a reforma tributária

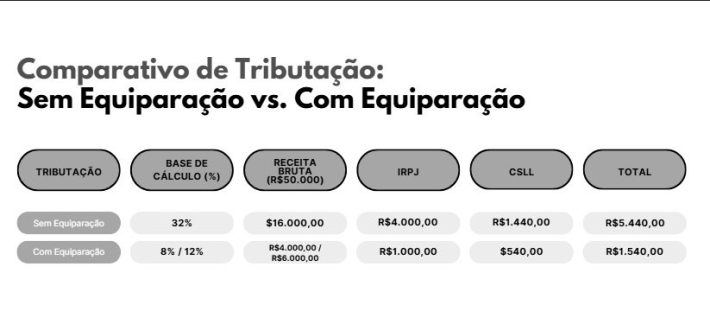

Atualmente, clínicas médicas são tributadas principalmente pelo IRPJ e CSLL, com alíquotas relevantes. Para aquelas que não se enquadram como hospitalares, a base de cálculo desses impostos corresponde a 32% da receita bruta mensal.

Contudo, ao obter a equiparação hospitalar por via judicial, essa base é reduzida para 8% e 12%, respectivamente, o que diminui consideravelmente a carga tributária.

Exemplo de economia tributária:

Esta economia exemplifica o impacto da equiparação na redução tributária. Até o momento, a reforma tributária não prevê alterações na base de cálculo, apenas ajustes nas alíquotas, o que preserva a relevância da equiparação hospitalar como estratégia para clínicas médicas.

Requisitos legais para a equiparação hospitalar

Para que uma clínica médica obtenha a equiparação hospitalar e se beneficie da redução tributária, é necessário cumprir os seguintes requisitos estabelecidos pela Lei 11.727/2008:

– Prestação de serviços médicos elegíveis, conforme legislação e sujeitos à análise judicial;

– Registro como sociedade empresária na Junta Comercial Estadual;

– Enquadramento no regime de lucro presumido perante a Receita Federal;

– Cumprimento das normas sanitárias exigidas pela ANVISA.

Os Tribunais Regionais Federais (TRFs) frequentemente interpretam atividades como odontologia complexa, radiologia, fisioterapia e quimioterapia como hospitalares, ampliando a lista de serviços elegíveis para a equiparação.

Como obter a equiparação hospitalar?

Clínicas que atendem aos requisitos podem recorrer ao apoio jurídico para ingressar com uma ação judicial e obter o reconhecimento da equiparação hospitalar. Segundo o Dr. Caio Meireles, advogado do escritório Battaglia & Pedrosa Advogados, “a contratação de um escritório especializado em direito médico-hospitalar e direito tributário é essencial para garantir que todos os requisitos legais sejam cumpridos e para maximizar os benefícios fiscais disponíveis, proporcionando segurança e eficácia ao processo”.

Reflexões finais

A equiparação hospitalar continua sendo uma estratégia fiscal valiosa para clínicas médicas, mesmo diante da reforma tributária. Para assegurar a viabilidade dessa abordagem, recomenda-se a consulta com um especialista que possa avaliar as condições e os benefícios específicos de cada caso.

Advogado graduado pela Universidade Presbiteriana Mackenzie, com atuação profissional na área de contencioso cível e direito médico e hospitalar.

caio@bpadvogados.com.br

0 comentários em “Tributação em clínicas: o que muda com a nova reforma tributária na equiparação hospitalar?”Adicionar comentário →